استفاده از تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم آری یا خیر؟!

یکی از مواردی که هرساله به بحث اول مشاغل و صاحبان کسب و کارهای کوچک تبدیل می شود تکمیل فرم ماده ۱۰۰ قانون مالیات های مستقیم است. در این جا بطور کامل و به زبان ساده شرایط و ویژگی های این امکان را بررسی می نماییم.

تعریف

در ارتباط با مالیات بر درآمد عملکرد، مؤدی دارای تکالیفی مانند تسلیم اظهارنامه و ارائه اسناد و مدارک درآمدی و هزینهای است. رسیدگی مالیاتی و تعیین مالیات توسط سازمان امور مالیاتی براساس اظهارنامه، زمانبر و همراه با بروز اختلاف بین مؤدی و ممیز است. در همین راستا تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم به گونهای مقرر شده است تا بسیاری از مراحل زمانبر و بوجود آورنده اختلاف بین مؤدی و سازمان امور مالیاتی را رفع و وصول مالیات را تسهیل میکند. مشاغل مشمول این تبصره، از امتیاز پرداخت مالیات مقطوع برخوردار خواهند شد.

چنانچه درآمد حاصل از فروش کالا و محصولات یا ارائه ی خدمات برای مشاغل و صاحبان کسب و کارهای کوچک و متوسط در یک سال مالیاتی، کمتر از سقف تعیین شده باشد، صاحبان مشاغل مذکور از انجام بخشی از تکالیف مالیاتی معاف خواهند بود. مالیات این دسته از مؤدیان به صورت مقطوع محاسبه و مطالبه میگردد.

ماده ۱۰۰ قانون مالیاتهای مستقیم

مطابق ماده ۱۰۰ قانون مالیاتهای مستقیم، مؤدیان مکلف هستند اظهارنامه مالیاتی مربوط به فعالیتهای شغلی خـود را در یک سال مالیاتی طبق فرمت تهیه شده توسط سـازمان امـور مالیـاتی کشـور، تنظیم و تا آخر خرداد ماه سال بعد به اداره امور مالیاتی تسلیم و مالیات متعلـق را بـه نرخ مذکور در ماده (۱۳۱) این قانون پرداخت نمایند.

تبصره ماده ۱۰۰

طبق تبصره این ماده، سازمان امور مالیاتی کشور می تواند برخی از مشاغل را که میزان درآمد فروش کالا و خدمات سالانه آنها حداکثر ده برابر معافیت موضوع ماده(۸۴) این قانون باشد از انجام بخشی از تکالیف مانند نگهداری اسناد و مدارک موضوع این قانون و ارائهی اظهارنامه مالیاتی معاف کند. مالیات مؤدیان مذکور به صورت مقطوع تعیین و وصول می گردد.

در صورتی که مؤدی کمتر از یک سال مالی مشغول به فعالیت اقتصادی باشد، مالیات متعلق به همان نسبت محاسبه و وصول میشود. حکم این تبصره مانع از رسیدگی به اظهارنامه های مالیاتی تسلیم شده در موعد مقرر نخواهد بود.

ایمن سازی کسبوکار با مکانیزه کردن حسابوکتاب

لذا وقت آن رسیده است که همانطور که دولت و سازمان امور مالیاتی با ده ها سامانه و نرم افزار خود را تجهیز نموده و به دنبال مالیات ستانی است، کسب و کارها هم با استفاده از فناوری های نوین اطلاعاتی و تجهیز به نرم افزارها آمادگی لازم را برای پاسخگویی های متعدد به مراجع قانونی مهیا کنند.

نرم افزار جامع و یکپارچه حسابداری ابرستان با شعار راحت کار کن امکانی را برای تمامی مشاغل و کسب و کارها مهیا نموده است که می تونند با کمترین هزینه ممکن ( ماهیانه برابر با یک پرس غذا) تمامی کسب وکار خود را مکانیزه نمایند.

در این نرم افزار شما می توانید فعالیت های مختلف از خرید، فروش، تولید، دریافت و پرداخت هایتان را با استفاده از فرم های استاندارد و از پیش تعریف شده مکانیزه کنید.

با توجه به اینکه استفاده کامل از همه این امکانات به مدت ۱۴ روز رایگان مهیا است خودتان می توانید بدون نیاز به نصب و راه اندازی و تنها با ورود به سایت همه این موارد را تجربه کنید.

تبصره ماده ۱۰۰ برای کدام نوع مالیات قابل استفاده است؟

امکان استفاده از تبصره ماده ۱۰۰، شامل همه ی منابع مالیاتی نیست. این تبصره درباره ی منبع مالیات بر درآمد عملکرد است و در سایر موارد، تعیین مالیات باید با طی کردن مراحل تسلیم اظهارنامه و حسابرسی مالیاتی باشد. فقط مؤدیان مشاغل یعنی اشخاص حقیقی میتوانند از این امکان استفاده کنند و اشخاص حقوقی برای مالیات بر درآمد عملکرد خود باید اظهارنامه مالیاتی را در موعد مقرر تسلیم نمایند. مشاغلی که با مشارکت مدنی بین چند شخص یا سازنده انجام میشود نیز میتوانند از مزایای تبصره ماده ۱۰۰ بهره مند گردند.

شرایط استفاده از تسهیلات تبصره ماده ۱۰۰

طبق بند (م) تبصره شش قانون بودجه و همچنین جزء یک بند الف دستورالعمل شماره ۵۲۷/۱۴۰۱/۲۰۰ به تاریخ سوم خرداد ۱۴۰۱، سقف برخورداری از معافیتهای تبصره ماده ۱۰۰ برای عملکرد سال ۱۴۰۰، ۳۰ برابر معافیت ماده ۸۴ قانون مالیاتهای مستقیم که مالیات بر درآمد حقوق است در نظر گرفته شده است.

در تاریخ ۱۶ خرداد ۱۴۰۱ سازمان امور مالیاتی طی اطلاعیه ای در خصوص نحوه ی اجرای تبصره ماده ۱۰۰ ، سقف درآمد مودیان برای استفاده از تسهیلات تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم به صد برابر معافیت موضوع ماده ۸۴ افزایش داد. بنابراین صاحبان کسب و کاری که درآمد حاصل از فروش کالا و یا ارائه ی خدمات آن ها در سال ۱۴۰۰، کمتر از ۴۸,۰۰۰,۰۰۰,۰۰۰ ریال بود میتوانستند از مزایای تبصره ی ماده ۱۰۰ استفاده کنند.

*شرح مختصر تبصره ماده ۱۰۰ سال ۱۴۰۳

این تبصره به صاحبان مشاغلی که در سال ۱۴۰۲ حداکثر تا ۱۵۰ برابر سقف معافیت مالیاتی (۱۸ میلیارد تومان) فروش کالا و یا ارائه خدمات داشته باشند و هیچ گونه فعالیت خارج از شمول این قانون نداشته باشند، اجازه میدهد تا از ارائه اظهارنامه مالیاتی و پرداخت مالیات به صورت علی الحساب معاف شوند. پس برای اینه تبصره ماده ۱۰۰ شامل حا شما شود ابتدا باید حدود درآمدی یا فروش خود را مشخص کنید و سپس در سامانه مودیان ثبت نام کنید و اطلاعات مالیاتی خود را ب صورت منظم و دقیقا ارائه دهید، بعد از طی کردن این مراحل باید اظهار نامه مالیاتی خود را ارائه دهید و البته یکی از شروط واجب که در سال ۱۴۰۳ مشخص شده این است که بدهی مالیاتی معوقه نداشته باشید چون نمیتوانید از این تسهیلات استفاده کنید.

*عدم فعالیت در برخی رسته ها

مؤدی نباید هیچ گونه فعالیت خارج از دایره شمول مالیات ماده ۱۰۰ داشته باشد. همچنین فعالیت در برخی رسته های شغلی از جمله موارد زیر مانع برخوداری از تبصره ماده ۱۰۰ سال ۱۴۰۳ می شود.

- صاحبان املاک اجاره ای

- واحدهای تولیدی

- ارائه دهندگان خدمات بازرگانی

- استخراج کنندگان منابع معدنی

- صاحبان مشاغل مربوط به املاک و مستغلات

- مؤدیان حقوقی

مهلت استفاده از امکان برخورداری از مالیات مقطوع

مهلت زمانی استفاده از تسهیلات تبصره ماده ۱۰۰ قانون مالیات های مستقیم جهت عملکرد هر سال مالی، تا سی و یکم خردادماه سال بعد خواهد بود.

همچنین اشخاص حقیقی و صاحبان مشاغلی که با وجود داشتن شرایط استفاده از تسهیلات تبصره ماده ۱۰۰، مایل به استفاده از این امکان نیستند، موظفند نسبت به تکمیل و ارسال اظهارنامه مالیات بر عملکرد خود تا ۳۱ خردادماه اقدام نمایند. در غیر این صورت مطابق قانون مشمول جریمه خواهند شد.

کلیه صاحبان مشاغل در صورتی که فرم مربوط به استفاده از تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم را حداکثر تا پایان خردادماه سال بعد تکمیل و ارسال نمایند، از نگهداری مدارک و اسناد موضوع این قانون و نیز تسلیم اظهارنامه عملکرد بابت آن سال مالی معاف هستند.

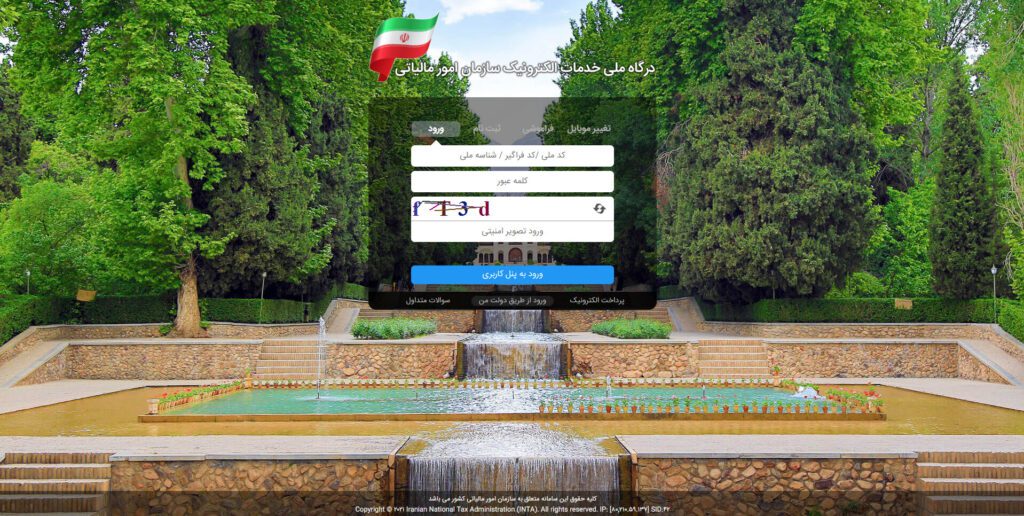

جهت تکمیل فرم مرتبط با تبصره ماده ۱۰۰ لازم است ابتدا وارد درگاه ملی خدمات الکترونیک سازمان امور مالیاتی شویم.

پس از ورود به پنل کاربری، مشخصات اظهارنامه (سال مالی، نوع فعالیت، گروه و وضعیت شراکت) را وارد می کنیم. برای پرسش “متقاضی تبصره ۱۰۰ هستید؟” حتما لازم است گزینه “بله” را انتخاب نماییم.

پس از آن فقط کافی است اطلاعات فروش کسب و کارمان (فقط یک عدد) را وارد و در انتها ثبت نهایی را بزنیم.

نکته:

همانطور که می دانیم سازمان امور مالیاتی، صاحبان مشاغل و اشخاص حقیقی را در سه گروه دسته بندی می نماید. شرایط این گروه ها هر سال بر مبنای میزان درآمد اشخاص و مشاغل، اعلام می گردد. این گروهها در خصوص نگهداری و ارائه ی اسناد و مدارک شرایط و وظایف متفاوتی خواهند داشت.

*مفاد تبصره ماده ۱۰۰ سال ۱۴۰۳ چه تفاوتی با سالهای گذشته دارد؟

ساختار کلی و شرایط اساسی استفاده از تبصره ماده ۱۰۰ در سال ۱۴۰۳ تغییر قابل توجهی نسبت به سال های گذشته نداشته است. شرایطی مانند عدم وجود بدهی مالیاتی در سال های قبل، ارائه درخواست تا پایان خرداد ماه و فعالیت در چارچوب قانون همچنان پابرجا است. اما در تبصره ماده ۱۰۰ سال ۱۴۰۳ دو مورد ذیل تغییراتی رخ داده است که به طور مختصر بیان می شود.

-

افزایش سقف استفاده

طی گزارشات اخیر، سقف استفاده از این تبصره به طور قابل توجهی افزایش یافته و به 18 میلیارد تومان رسیده است. این افزایش، دامنه شمول این تسهیلات را گسترش داده و مشاغل بیشتری را واجد شرایط استفاده از تبصره ماده ۱۰۰ سال ۱۴۰۳ می کند.

-

افزایش اختیارات سازمان

اختیار سازمان امور مالیاتی برای تعیین مالیات مقطوع مؤدیان مشمول تبصره ماده ۱۰۰ سال ۱۴۰۳ افزایش یافته است. به طوری که حداکثر نرخ مالیات مقطوع از ۱۰۰ برابر به ۱۵۰ درصد، بیشتر شده است. این موضوع میتواند به نفع برخی از مؤدیان باشد که نرخ سود آوری آن ها کمتر از نرخ های مقطوع قبلی بوده است.

چنانچه مودی در تکمیل فرم تبصره ۱۰۰، درآمد حاصل از فروش کالا و ارائه خدمات را خلاف واقع وارد نماید چه عواقب و جرائمی در پی خواهد داشت؟

مودیان مشمول تبصره ۱۰۰ از نگهداری اسناد و مدارک معاف هستند، لذا تخمین درآمد آنها بر اساس مدارک مثبته به دست آمده خرید، بهای تمام شده کالای فروش رفته و بهای تمام شده خدمات ارائه شده و رعایت مقررات ماده ۴۱ آئیننامه اجرایی موضوع ماده ۲۱۹ قانون مالیاتهای مستقیم انجام خواهد شد.

در صورت وجود اسنادی که نشان دهد مجموع فروش کالا و یا ارائه ی خدمات شخص حقیقی بیش از مبلغ ابرازی در فرم مربوط به تبصره ماده ۱۰۰ است، آنگاه چنانچه:

مجموع درآمد مودی همچنان کمتر از حدنصاب تبصره ماده ۱۰۰ باشد، در این صورت مابهالتفاوت مالیات متعلقه محاسبه و مطالبه میشود. دقت کنید که مالیات قابل مطالبه برابر با مالیات متعلقه پس از کسر مالیات مقطوع مورد پذیرش مودی خواهد بود.

و اگر مجموع درآمد مودی بیشتر از حدنصاب تبصره ماده ۱۰۰ در آن سال باشد، در این صورت آن شخص مشمول جرایم زیر خواهد بود:

- مالیات بر اساس رسیدگی ماده ۹۷ قانون محاسبه و مطالبه می گردد.

- مودی مشمول جرایم تعیین شده از جمله جریمه عدم تسلیم اظهارنامه مالیاتی در مهلت مقرر خواهد بود.

- مودی امکان استفاده از کلیه معافیتها از جمله معافیتهای موضوع ماده ۱۰۱ قانون مالیاتهای مستقیم و نرخ صفر مالیاتی را از دست خواهد داد.